Точность и анализ ценных бумаг

Что такое анализ ценных бумаг и почему недостаточно просто посчитать различные соотношения, чтобы принять решение о покупке акций? Разбираемся в этом вопросе на примере двух самых распространённых мультипликаторов — P/E и P/B.

Мультипликатор P/E, как индикатор переоцененности акций

Мультипликатор P/E является достаточно распространённым коэффициентом, используемым аналитиками ценных бумаг. С помощью этого соотношения можно предположить, через сколько окупятся инвестиции в ту или иную компанию, а также понять насколько переоценена или недооценена компания на рынке. Давайте разбираться.

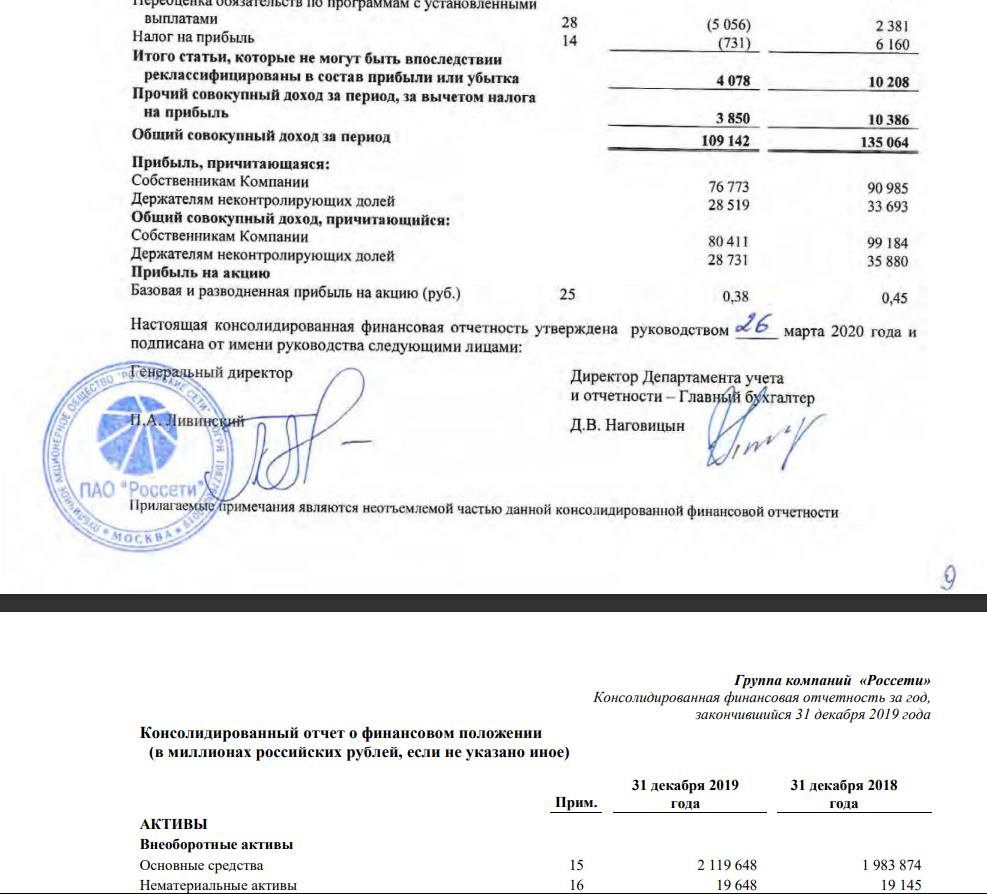

В качестве примера возьмем последний отчет ПАО «Россетти» и найдем в нем показатель прибыль на акцию. По итогам 2019 года прибыль составила 0,38 руб. на одну акцию. Теперь посмотрим на текущую рыночную цену одной акции — на момент написания статьи она составляет 1,4530 руб. Воспользовавшись соотношение P/E получим значение 3,8. Таким образом можно предположить, что при текущей доходности в размере 0,38 руб. на акцию, если мы сейчас инвестируем свои деньги по цене 1,4530 руб., обратно свои вложенные деньги мы получим через 4 года. Стоит заметить, что это очень хороший показатель. Однако не все так просто, как кажется на первый взгляд.

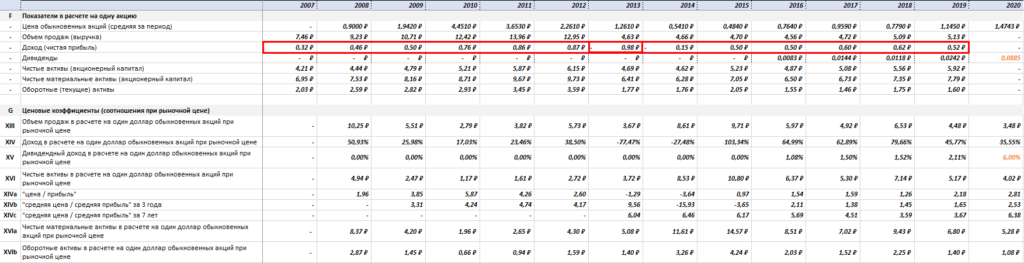

Думаю у читателю уже назрел вопрос: «А если компания не сможет дальше зарабатывать 0,38 руб. на акцию?» Вопрос достаточно резонный. И несмотря на то, что ответа на него получить со стопроцентной уверенностью нельзя, мы можем немного обезопасить свои решения от поспешных выводов. Для этого мы можем рассчитать коэффициент P/E как среднее значение прибыли за достаточно большой промежуток в прошлом, к среднему значению рыночной стоимости в том же периоде, чтобы понять каково среднее значение данного мультипликатора.

И так, если рассмотреть средние показатели за последние 7 лет, то мы получим значение P/E равное 3,67, что соответствует текущему рыночному значению этого мультипликатора. Помимо этого, чтобы увидеть картину более полно, мы можем взять текущую рыночную стоимость и разделить ее на среднюю прибыль на акцию за последние 7 лет. Тем самым мы как бы предполагаем, что компания в долгосрочной перспективе сможет зарабатывать хотя бы на уровне своей средней прибыли. Тогда мы получим значение мультипликатора P/E = 6,3. То есть если компания будет зарабатывать столько же, сколько в среднем за последние 7 лет и мы купим ее по текущим рыночным ценам, то возврат инвестиций произойдет через 6 лет. Что уже больше первоначально рассчитанного значения.

Однако и в этом случае мы также получаем не достаточно приближенную к реальностям картину, потому что среднее значение прибыли составило 0,23 руб. на акцию. Такое низкое значение обусловлено аномально убыточным годом, когда компания показала убыток на акцию в размере -0,98 руб. Теперь нам необходимо решить, как мы поступим с данными по прибыли, а точнее убытку, за этот год. Здесь уже вступает «аналитическое мышление», логика и здравый смысл, а также опыт и субъективное мнение аналитика. Мы можем, например, исключить данные результаты из рассматриваемого периода или просто расширить наш горизонт до 12 лет (+5). В последнем случае средняя прибыль на акцию составит уже 0,42, а коэффициент P/E будет равен 3,5.

И так перед нами стоит вопрос, какое значение прибыли выбрать? Мы можем брать текущее значение, можем брать среднее значение, при этом исключить аномально-убыточный период или может взять расширенный диапазон, чтобы убыточный 2013 год несколько сгладился прибылью других лет, или же оставить все как есть. И в зависимости от принятого нами решения мы получим совершенно разные выводы — мы можем заключить, что компания в настоящий момент переоценена, т.к. ее P/E выше чем средние показатели, а можем решить, что в настоящий момент цена компании отражает средние рыночные оценки за репрезентативный период в прошлом.

Четкого стандартизированного ответа на поставленный вопрос нет и быть не может. Именно поэтому анализ ценных бумаг не является точной наукой и требует определенного опыта, знаний бизнеса, отрасли и экономики, и достаточно рационального, я бы сказал, разумного подхода в расчетах и принятии решений.

Давайте теперь разберем мультипликатор P/B в котором на первый взгляд должно быть все достаточно четко и однозначно, ведь балансовая стоимость она и в Африке балансовая стоимость.

Сколко активов компании мы получим при покупке акций?

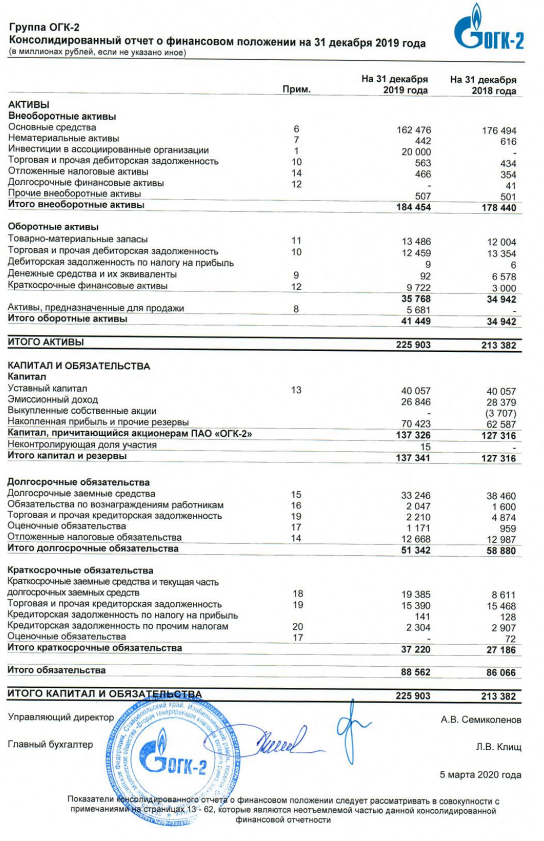

Разбираться будем на примере последнего отчёта ПАО «ОГК-2» и для этого нам понадобиться балансовый отчет компании и Примечание 13.

Из первого мы сможем вывести стоимость чистых материальных активов, которая составляет 136 899 млн. руб. Далее узнаем сколько стоимости чистых материальных активов приходится на одну обыкновенную акцию. Для этого нам понадобиться заглянуть в примечание.

Мы видим, что в обращении находится 110 441 160 870 шт. акций. Таким образом мы получим, что на одну акцию приходится 1,24 руб. стоимости чистых материальных активов компании.

Из отчета видно, что общее количество акций дополнительно разрешенных к размещению, но не размещенных, составило 58 886 766 090 штук.

Текущая цена акций составляет 0,7792 руб., таким образом мы получим 1,59 руб. стоимости чистых материальных активов и можно сделать вывод, что компания продается с дисконтом порядка 50% к своей балансовой стоимости.

Теперь представим ситуацию, что компания решает разместить все оставшиеся акции. Предсказать стоимость размещения практически невозможно, но можно сделать достаточно консервативное предположение, что их стоимость будет не ниже номинальной. Тогда мы получим общее количество акций в обращении равное 110 441 160 870 + 58 886 766 090 = 169 327 926 960 штук.

Чтобы определить стоимость чистых материальных активов в расчете на одну обыкновенную акцию нам необходимо будет сделать поправку на номинальную стоимость новых размещенных акций. Следовательно к имеющимся чистым материальным активам мы должны будем прибавить сумму, вырученную от размещения новых обыкновенных акций (предположительно по номинальной стоимости): 21 358 млн. руб. Тогда стоимость чистых материальных активов в расчете на одну обыкновенную акцию составит уже 0,93 руб., что существенно ниже.

Конечно, это достаточно спорный вопрос, как сама по себе возможность в дальнейшем размещения всех разрешенных акций, так и стоимость по которой будет проводиться это размещение. Можно ли в принципе предугадать новое количество акций в обращении, которое может появится у компании? И стоит ли учитывать подобные факторы?

На мой взгляд все-таки необходимо учитывать количество акций в обращении, при этом делать поправку на возможное дополнительное количество акций, которое будет размещено в обозримом будущем с достаточной долей вероятности. Как пример можно увеличить количество акций в обращении на число акций, зарезервированное под опционную программу поощрения менеджмента. В этом случае можно говорить во-первых о высокой доле вероятности, что эти акции выйдут в обращение, а во-вторых об их точном количестве.

Выводы

На двух этих примерах можно убедиться, что анализ ценных бумаг — это не только цифры и формулы, а много субъективного мнения, основанного на собственных суждениях аналитика, его опыте и знаниях. Если бы все можно было описать с помощью формул и уравнений, тогда бы мы все стали сказано богатыми!

Будьте внимательны в своих прогнозах.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. Данный обзор и прочие обзоры размещенные в группе — это лишь мнение автора относительно финансовых показателей той или иной компании, того или иного актива и они не могут быть рассмотрены или использованы в качестве индивидуальной инвестиционной рекомендации. Проект и его владельцы не осуществляют деятельность по инвестиционному консультированию, не являются инвестиционными советниками и не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Помните, что операции с ценными бумагами связаны с риском как частичной, так и полной потери денег и требуют получения соответствующих знаний и опыта.